A股ROE下滑,中证白酒创历史新高(05.06)

(原标题:A股ROE下滑,中证白酒创历史新高(05.06))

五一期间,恒生指数继续高歌猛进,实现9连涨,创2018年以来最长连涨记录。自2024年1月26日阶段低点至今,恒生指数已累计涨逾24.88%,恒生科技指数涨逾33.04%,从技术指标看,港股进入“技术性牛市”。

连涨的背后,是恒生指数连续萎靡的5年。本轮调整可谓历史之最,从回撤深度(-51.87%)看,超过2000年互联网泡沫破灭期、接近1998年、2018年两轮熊市。从回撤周期(超700个交易日)看,超过1998年以来的历次调整。

经过本轮反弹,恒生指数、H股指数、香港中小等恒生宽基指数均进入正常估值范畴(20°C-30°C),建议暂停定投;恒生科技指数、中概互联网、恒生互联网仍处于低估(15°C-19°C),正逐步靠近正常估值。

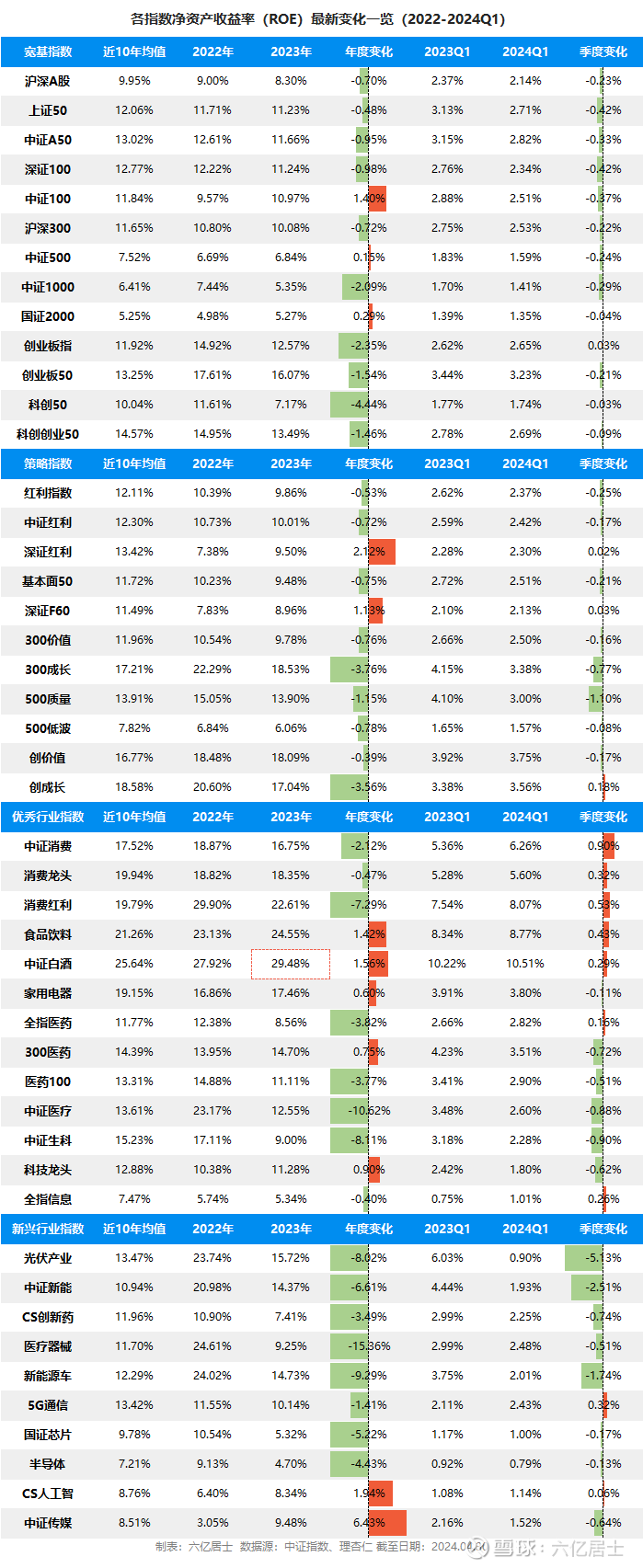

一、各指数最新ROE变化一览

随着年报、季报的落地,各个指数的最新营收、利润、ROE数据均已更新。本期更新各指数最新ROE以及ROE变化,以便大伙心中有数。

值得注意的是,中证白酒指数2023年度ROE突破至29.48%,创历史新高。且2024年Q1继续创历史新高,单季度ROE突破10.51%。

1、宽基指数

1)沪深全A:代表A股的整体水平,2023年ROE为8.30%,对比2022年的9.00%下滑-0.70%;2024一季度ROE为2.14%,继续下滑-0.23%,代表了A的整体表现。

2)上证50、中证A50、沪深300:整体波动不算大,ROE下行也符合近年经济增速。

3)中证100:受编制规则大幅调整影响,指数成份股强化行业龙头,提升了整体的盈利质量,2023年ROE升至10.97%,对比2022年上升1.40%。

4)创业板、科创板:均出现明显下滑,而且下滑幅度较大,尤其是科创50指数从2022年的11.61%下滑至2023年的7.17%。板块盈利能力下滑,也明确的反映在了股价上。

2、策略指数

1)价值类:整体稳健,ROE如往年一般,处于缓慢下降趋势。

2)深证红利:独树一帜,ROE从2022年的7.38%上升至9.50%,为主要指数之最。且2024年Q1仍保持正增长。

3)300成长、创成长:均出现-3%以上的下滑,不过300成长(18.53%)、创成长(17.04%)仍是主要指数中,ROE领跑的指数。

3、优秀行业

1)消费行业:开始复苏,从2024Q1最新数据看,中证消费、消费龙头、消费红利、食品饮料、中证白酒等消费行业指数均出现正增长。

尤其是中证白酒在2023年度,ROE升至全历史最高的29.48%,而且在2024年Q1仍出现0.29%的增长,可谓强悍。

2)医药行业:继续萎靡,全指医药、医药100、中证医疗、中证生科等医药行业指数,如早前预期,继续出现较大程度下滑,当然这个数据已经明牌很久。

从2024Q1数据看,大部分医药指数仍出现下滑,唯有全指医药略增0.16%,医药行业的复苏还需要时间。

3)科技行业:涨跌互现,科技龙头从2022年的10.38%升至20223年的11.28%,但2024Q1下滑;全指信息年度下滑,但Q1微涨。

4、新兴行业

1)成长类细分指数:光伏、新能源、创新药、医疗器械、芯片半导体等细分成长性行业指数,均出现较大程度下滑,其中光伏表现最差,从2023Q1的6.03%降至2024Q1的0.90%,为所有指数最大下降幅度。

2)人工智能与传媒:得益于全球AIGC崛起,人工智能与传媒指数出现正增长,其中中证传媒从3.05%涨至9.48%,为全指数之最。

整体而言,基于经济增速减缓,沪深全A和主要宽基指数的ROE呈缓慢下滑趋势,反映出整体市场的盈利能力有所减弱。

从数据可见,消费行业开始复苏,深证红利、深证基本面60、食品饮料、中证白酒、家用电器等表现较好。尤其是中证消费2024年Q1对比2023年Q1增长0.90%,为表内各指数之首,值得重视。

而以医药、新能源、芯片半导体为代表的成长行业指数,目前仍处于低谷期,需要更长的时间来恢复增速。

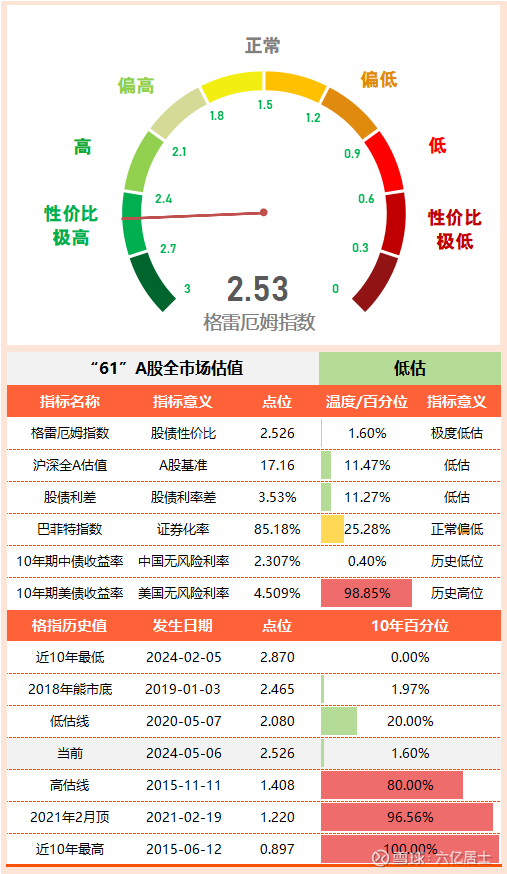

二、“61”全市场估值仪表盘

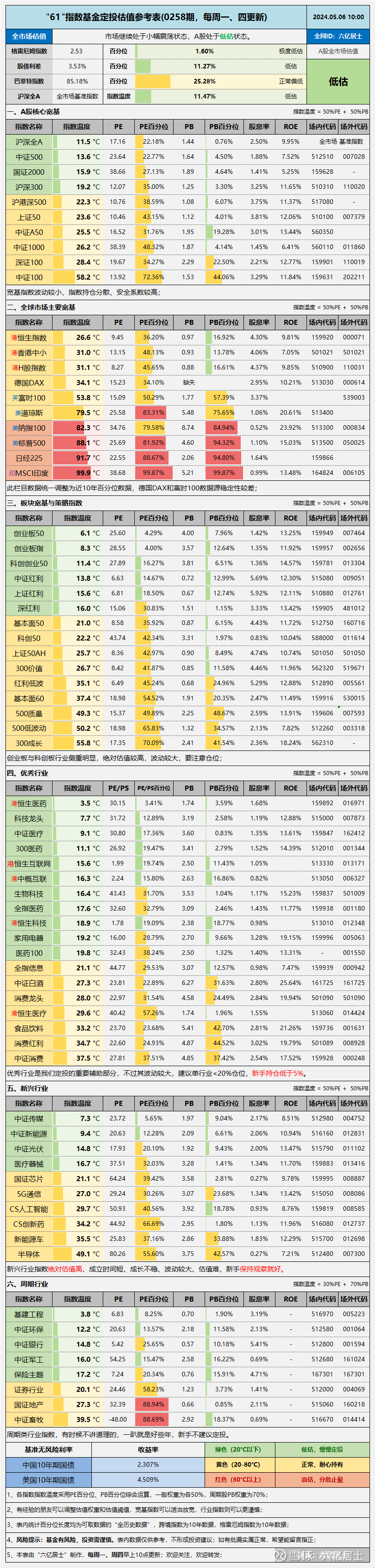

三、“61”指数基金估值表(0258期)

四、重点提示

1、沪深300:PE升至12.07,全历史百分位升至35%,从PE角度看突破12,可以暂停定投;PB升至1.25,百分位升至3.30%,指数温度升至19.2°C,离正常估值一线之遥,可以暂停定投。

2、沪港深500:之前长期处于低估的沪港深500,在沪深300和恒生指数双双带领下,指数PE升至10.76,全历史百分位升至38.59%,PB升至1.08,百分位升至6.07%。指数温度升至22.3°C,正式进入正常估值,可以暂停定投。

该指数是61往常举例常用指数,也是代表A\H股大盘的最核心指数,经过多年困顿之后,再次迎来曙光。

3、恒生指数:PE升至9.45,10年历史百分位升至36.20%,PB升至0.97,百分位升至16.92%,指数温度快速升至26.6°C,正式进入正常估值。恒指不再赘言,建议暂停定投。

4、深证红利:2023年度,深证红利指数总利润增51.75%,2024年Q1增34.09%。受此影响,PE快速降至15.06,全历史百分位降至30.83%,PB降至1.51,百分位降至1.15%,指数温度降至16°C,进入低估。

5、中概互联:PS升至2.24,全历史百分位升至15.80%,PB升至2.63,百分位升至16.86%,指数温度16.3°C,仍处于低估,但正逐步回归正常。

6、中证白酒:2023年度,中证白酒指数总利润增18.86%,2024年Q1增15.85%。受此影响,指数PE降至23.81,全历史百分位降至22.89%,PB降至6.27,百分位降至31.63%,指数温度降至27.3°C,处于全历史较低区间。

=====================

低估买入需要耐心,正常持有就更考验耐心了。恐惧之后便是贪婪作祟,我们有时不免想“高卖低买”做差价,没这个能力的还望管住手。

=====================

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $恒生ETF(SZ159920)$ $消费ETF(SZ159928)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。